Модель CAPM в работе

Мы изложили концепцию специфических и систематических рисков и разъяснили, в чем заключается кардинальное различие между ними. Кроме того, мы обсудили, пожалуй, наиболее важную теорему теории финансов, а именно: владелец акций может избежать последствий специфических рисков с помощью диверсификации своего инвестиционного портфеля. Следовательно, инвестор будет требовать компенсацию только за систематический риск, так как специфический риск компенсируется за счет диверсификации. Самой распространенной моделью оценки систематического риска и расчета стоимости акционерного капитала является модель оценки финансовых активов Capital Asset Pricing Model, capm.

Мы изложили концепцию специфических и систематических рисков и разъяснили, в чем заключается кардинальное различие между ними. Кроме того, мы обсудили, пожалуй, наиболее важную теорему теории финансов, а именно: владелец акций может избежать последствий специфических рисков с помощью диверсификации своего инвестиционного портфеля. Следовательно, инвестор будет требовать компенсацию только за систематический риск, так как специфический риск компенсируется за счет диверсификации. Самой распространенной моделью оценки систематического риска и расчета стоимости акционерного капитала является модель оценки финансовых активов Capital Asset Pricing Model, capm.

Аббревиатуру можно произносить кап-эм (с легкой паузой) или капэм(слитно). В русскоязычной литературе нередко также сокращение МОДА, то есть «модель оценки долгосрочных активов».

Эта модель признана как в академических кругах, так и среди предпринимателей и уже испытана временем. capm также используется финансовыми аналитиками, регуляторами предприятий общественного пользования, специалистами по корпоративному планированию и даже работниками государственных организаций.

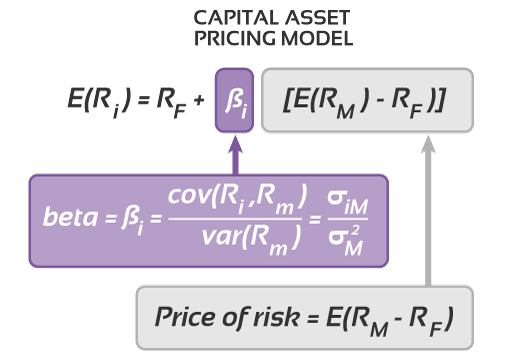

Формула Capital Asset Pricing Model (CAPM)

В рамках capm формула – доходность акционерного капитала рассчитывается путем суммирования безрисковой нормы доходности и дополнительной премии за риск. Сама по себе такая премия получается в результате умножения показателя ЕМЙР критерия вознаграждения инвестора при вложении средств в акции со средней степенью риска на коэффициент бета критерий уровня относительного систематического риска, связанного с приобретением конкретных акций.

Таким образом, capm предполагает, что стоимость акционерного капитала будет варьироваться в зависимости от конкретного капиталовложения и связанного с ним систематического риска.

Далее мы поговорим о некоторых подводных камнях и сложностях, возникающих в связи с использованием capm, и обсудим некоторые практические методики, максимально упрощающие процесс расчета стоимости акционерного капитала. Мы рассмотрим ряд вопросов, связанных с определением безрисковой нормы доходности, расчетом коэффициента бета по формулам с левериджем и без левериджа. И естественно, описание процесса вычисления стоимости акционерного капитала будет неполным без рассказа о премии за риск фондового рынка МРР, которому мы, учитывая большой объем материала. Конечно же, есть и другие модели для расчета стоимости акционерного капитала, и о них мы поговорим «capm умерла, да здравствует capm!».

Тем не менее capm – это, пожалуй, самая практичная и, определенно, самая популярная из моделей на момент публикации этой книги, поэтому этой теме мы уделили целую главу.

За пределами мира CAPM

Хотя другие теории и практические методы оценки инвестиционной деятельности применяются заметно реже, чем capm, практику тем не менее важно знать о них. В реальности некоторые из них можно использовать для перекрестной проверки расчетов по capm или для получения альтернативной точки зрения, а также для более углубленного анализа восприятия инвестором определенной сферы бизнеса или рынка. Более того, даже если практикующий специалист лично для себя решает пользоваться только capm, то это не значит, что в ходе его работы он не будет сталкиваться с мнениями других людей, основанными на иных принципах расчета. Такие ситуации могут возникать, например, при обсуждении сделок или рассмотрении споров о толковании законодательных норм, когда разные стороны могут иметь противоречащие друг другу мнения, подкрепляемые данными принципиально разных моделей. Следовательно, важно иметь некоторый рабочий багаж знаний об основных преимуществах и недостатках главных альтернатив capm.

Как удалось показать, свидетельства в пользу capm недостаточно убедительны, равно как и аргументы в поддержку других моделей, во всяком случае, на момент написания данной работы. Ограничения на данные, про которые шла речь ранее, ведут к тому, что нам вряд ли когда-либо удастся получить абсолютно точную картину.

Проверка CAPM модель оценки:

За годы, прошедшие с момента первого применения capm, было осуществлено множество исследований с целью проверки надежности получаемых данных. Обычно они сводились к формированию портфелей ценных бумаг, группируемых на основании значений бета, с последующим, занимающим длительный период времени, анализом того, насколько точно различные бета портфелей описывают фактические доходы по ним.

Результаты этих исследований были неоднозначными. Некоторые работы можно считать подтверждающими принципы capm, тогда как многие другие исследования показали, что кроме бета взаимоотношение между курсом акций и их доходностью объясняется также такими факторами, как общая капитализация котирующихся на бирже компаний, дивидендный доход или соотношение балансовой и рыночной стоимости. Позже в этой главе мы представим в таблицах и тезисах модели, которые учитывают некоторые из перечисленных факторов.

Судя по опубликованным результатам исследований, capm считается неприемлемой моделью оценки в следующих ситуациях: в малых предприятиях; в компаниях с крайними значениями соотношения балансовой и рыночной стоимости; в компаниях с относительно высоким дивидендным доходом; в компаниях с высоким уровнем левериджа.

Допущения CAPM

Формула capm выведена на основании целого ряда допущений. В их числе:

• Инвесторы – это осмотрительные люди, стремящиеся к приумножению своего капитала.

• Ожидания инвесторов всегда однотипны.

Инвесторы могут брать и давать кредиты по безрисковой ставке. Все активы являются ликвидными.

• Рынки активов работают беспрепятственно, и у всех инвесторов есть свободный доступ к полной информации.

Фондовый Рынок ценных бумаг действует без удержания каких-либо налоговых платежей, комиссий за транзакции и прочее.

Лишь немногие из перечисленных допущений отвечают действительности, и поэтому вам должно быть ясно, что все это крайне влияет на получаемую в итоге величину. Однако означает ли сказанное, что модель неприменима в контексте обычного анализа стоимости капитала и принятия инвестиционных решений? Мы так не думаем. Делать подобный вывод было бы преждевременным без рассмотрения данных эмпирической проверки capm, чем мы займемся в следующем разделе. Кроме того, хотелось бы напомнить хорошо известное утверждение Милтона Фридмана о том, что проверка совершенной модели не обязательно служит проверкой достоверности лежащих в ее основе допущений, а скорее позволяет оценить точность, с которой такая модель описывает наблюдаемую действительность. Исходя из этого capm получает довольно высокий рейтинг. Если большинство инвесторов пользуются моделью при оценке рыночных рисков, то вопрос о применении именно capm исчерпывает сам себя